Informes de Crédito

Entender los informes de crédito es crucial para gestionar tu vida financiera. Un informe de crédito es un resumen detallado de tu historial crediticio, utilizado por acreedores, propietarios y, a veces, empleadores para evaluar tu responsabilidad financiera. Incluye información sobre pagos de facturas, préstamos y cualquier registro negativo como quiebras. En esta lección, revisaremos lo básico para que entiendas tus derechos y por qué es importante mantener un buen informe de crédito.

¿Qué es un informe de crédito?

Un informe de crédito es un resumen de cómo manejas tu dinero. Muestra si pagas tus facturas de crédito a tiempo, cuánto tiempo has utilizado crédito, cuánto deuda tienes y qué cuentas has pagado o cerrado.

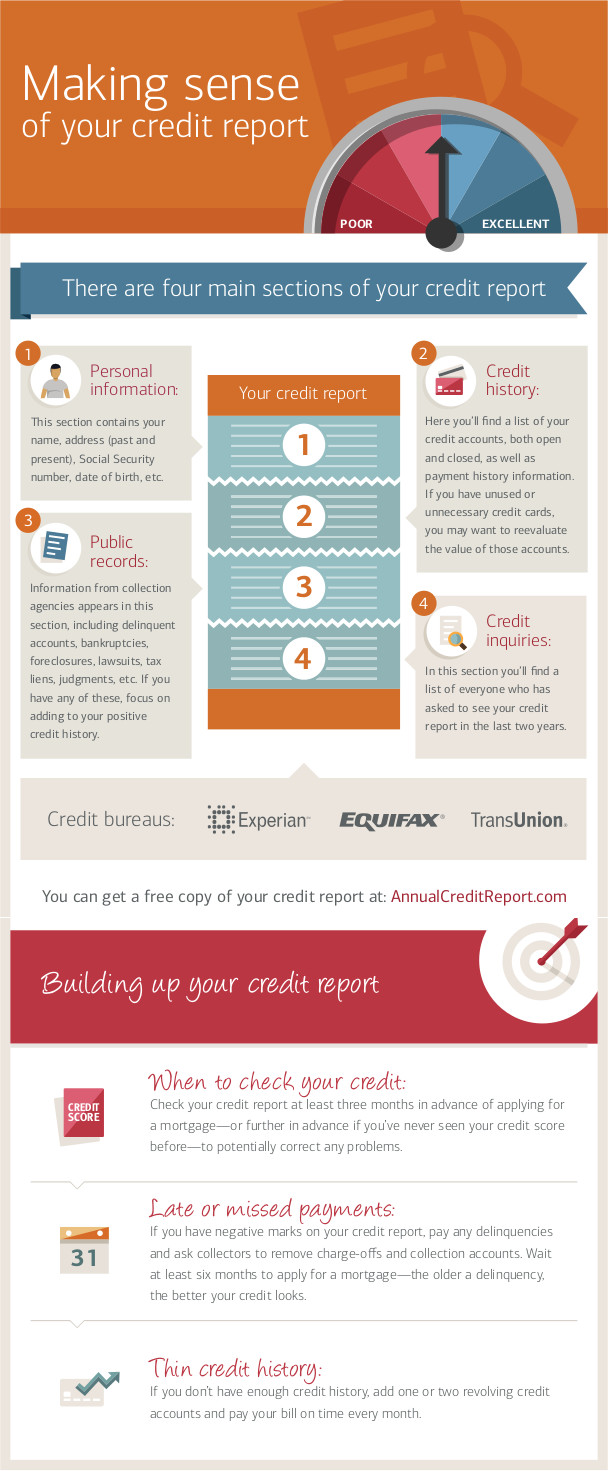

En los Estados Unidos, hay tres empresas principales que crean informes de crédito: Experian, TransUnion y Equifax. Estas empresas recopilan información sobre el crédito y el historial de pagos de las personas, antecedentes penales, quiebras y demandas. Tu informe de crédito personal muestra esta información de los últimos 7-10 años.

Cuando solicitas crédito a una empresa, como una tarjeta de crédito o un préstamo, les permites ver tu informe de crédito. La empresa luego pedirá a una de las tres agencias de informes de crédito tu informe para ayudar a decidir si tu solicitud debe ser aprobada. Tu informe podría ser revisado cuando quieras solicitar una tarjeta de crédito, obtener un préstamo, conseguir un seguro o alquilar una casa. A veces, los empleadores potenciales también pueden querer ver tu informe de crédito, pero necesitan tu permiso por escrito primero.

¿Cuál es la diferencia entre un informe de crédito y un puntaje de crédito?

La diferencia entre un informe de crédito y un puntaje de crédito radica en la información que proporcionan. Un informe de crédito es un registro detallado de tu historial crediticio, incluyendo información sobre facturas que has pagado, cualquier pago tardío, pagos perdidos y sus montos. Por otro lado, un puntaje de crédito es un solo número que representa qué tan bien has manejado tus deudas. Un número más alto significa que has sido más responsable con tu crédito.

Tu informe de crédito recopila información de diversas fuentes, que luego se utiliza para calcular tu puntaje de crédito, comúnmente conocido como “puntaje FICO”. Este puntaje simplifica tu historial crediticio en un solo número. Un número más grande indica que las agencias de crédito confían en que pagarás tus facturas a tiempo. Si tienes un informe de crédito limpio, tendrás un puntaje de crédito alto. Por el contrario, un puntaje de crédito bajo sugiere que podrías tener muchos pagos tardíos o información negativa en tu informe de crédito.

Tu ingreso no impacta tu puntaje de crédito, pero las solicitudes repetidas para revisar tu puntaje sí tienen un impacto negativo, ya que las agencias de calificación crediticia asumen que si estás tratando de obtener crédito de muchos lugares diferentes, tu situación financiera podría ser inestable.

¿Por qué debería importarme?

Tanto tu informe de crédito como tu puntaje de crédito juegan roles cruciales en tu vida financiera. A menudo son evaluados por aquellos que necesitan determinar tu fiabilidad financiera. Por lo tanto, es esencial mantener un historial crediticio positivo para asegurar que tu informe y puntaje de crédito reflejen cómo has manejado tu dinero.

Solicitando una Tarjeta de Crédito

Cuando solicitas una tarjeta de crédito, tu informe de crédito a menudo se revisa por primera vez. Factores como la duración de tu historial crediticio, puntaje de crédito, historial de pagos e ingresos determinan las opciones de crédito disponibles para ti.

Generalmente, las personas con un historial crediticio deficiente tienen límites de gasto más bajos, tasas de interés más altas, menos concesiones (como perdón por pagos tardíos) y menos beneficios. Sin embargo, si tu informe de crédito es bueno, tendrás más opciones con las compañías de tarjetas de crédito que ofrecen mejores términos para atraer tu negocio.

Si tienes marcas negativas en tu informe de crédito, tu límite de crédito puede ser significativamente más bajo, o podrías no poder obtener una tarjeta de crédito en absoluto. Tener y usar una tarjeta de crédito es una forma básica de construir crédito, por lo que no tener una puede afectarte negativamente a largo plazo.

Solicitando una Hipoteca

Cuando estás buscando comprar una casa, es importante comparar prestamistas. Dado que la cantidad que pidas prestada será mucho mayor, más prestamistas pueden estar dispuestos a trabajar contigo. Esto significa más opciones para pedir prestado, mejores tasas de interés en comparación con las tarjetas de crédito (lo que podría ahorrarte una cantidad significativa de dinero a lo largo del plazo del préstamo) y posiblemente opciones de pago inicial más flexibles.

Sin embargo, si tienes marcas negativas en tu historial crediticio al solicitar una hipoteca, es posible que se te exija hacer un pago inicial más grande y aceptar una tasa de interés más alta. Esto podría costarte decenas de miles de dólares más a lo largo de la vida del préstamo.

Alquilando un Apartamento

Al alquilar un apartamento, es probable que tu posible arrendador revise tu informe de crédito. Los arrendadores utilizan informes de crédito para comparar solicitantes y decidir el depósito de seguridad que requerirán. Su principal preocupación es asegurarse de que el alquiler se pague a tiempo. Si un posible inquilino tiene un informe de crédito deficiente, el arrendador puede preferir esperar a otro solicitante en lugar de arriesgarse con alguien que parece menos responsable financieramente.

Obteniendo Seguro

Aunque las compañías de seguros no proporcionan crédito, su informe de crédito aún puede desempeñar un papel en su proceso de toma de decisiones. Los aseguradores pueden utilizar la información de su informe de crédito para determinar sus primas y deducibles, ya que quieren asegurarse de que los clientes paguen a tiempo. En la industria de seguros, los proveedores necesitan recaudar tanto dinero de las primas como el que pagan en reclamaciones. Si no paga sus primas a tiempo, afecta negativamente su negocio.

Si no paga a tiempo durante unos meses consecutivos, la compañía de seguros puede cancelar su póliza. Además, si no paga durante unos meses y luego se pone al día repentinamente antes de presentar una reclamación, la compañía de seguros puede cobrarle primas más altas para compensar su historial de pagos inconsistente.

Solicitando un Trabajo

En los últimos años, más empleadores están revisando el historial crediticio de los posibles solicitantes de empleo. Esta tendencia comenzó en la industria financiera y bancaria, pero se ha estado extendiendo a otros sectores laborales también. Los empleadores potenciales ven su historial crediticio como su confiabilidad profesional general, particularmente si tiene un largo historial de pagos atrasados.

¿Qué se incluye en un informe de crédito?

Su informe de crédito sigue su historial básico de pagos a los acreedores. Esto incluye:

- Pagos de tarjetas de crédito

- Pagos de teléfonos móviles

- Pagos de cable/Internet

- Financiamiento en tienda para compras grandes

- Multas de estacionamiento no pagadas

- Si ha sido demandado

- Cualquier otra deuda pendiente

- Pagos de hipoteca

- Alquiler

- Servicios (gas, electricidad, agua)

- Pagos de automóvil

- Impuestos no pagados

- Si ha declarado quiebra

- Pagos de préstamos de día de pago

Los elementos en su informe de crédito no permanecen allí indefinidamente, lo que significa que los errores de crédito tempranos no lo perseguirán para siempre. Generalmente, los pagos de facturas perdidos, las colecciones y la mayoría de los otros elementos se eliminan después de 7 años. Las quiebras y otros juicios civiles, como los impuestos no pagados, pueden tener una duración más larga, permaneciendo en su informe por hasta 10 años.

¿Cómo llega esta información a mi informe de crédito?

Las tres agencias de informes de crédito reciben su información de sus acreedores. Todo en su informe proviene de empresas con las que ha tratado o de aquellas que lo han demandado. Sin embargo, no todos los acreedores proporcionan esta información. Por ejemplo, su historial de pagos de alquiler de apartamento puede no estar en su informe de crédito a menos que su arrendador lo informe. Además, la información de alquiler podría estar sesgada negativamente, ya que los arrendadores pueden no informar de manera consistente los pagos a tiempo o atrasados, pero probablemente informarán sobre juicios y colecciones.

Los acreedores informan información vinculada a usted a través de su número de seguro social y su dirección. Mientras que su número de seguro social es el método principal para conectar información, su dirección también juega un papel en la prevención del fraude y el robo de identidad.

La Ley de Informe Justo de Crédito

La información discutida hasta ahora es útil para acreedores y empleadores, pero es importante saber que también tiene cierto control sobre los datos de su informe de crédito. La Ley de Informe Justo de Crédito (FCRA) es una ley que otorga a los consumidores derechos específicos con respecto a sus informes de crédito. También impone restricciones sobre lo que las empresas pueden informar y cómo pueden usar esa información, ayudando a garantizar que sus derechos estén protegidos.

Derechos del Consumidor

Una vez que tenga su informe de crédito, puede disputar cualquier elemento en él si cree que no es preciso. Para hacer esto, comuníquese con la agencia de informes de crédito que proporcionó el informe y presente una disputa. También necesita comunicarse con el prestamista que informó la información y solicitar una corrección si es inexacta. Si se encuentra que es un error, el elemento será eliminado de su informe.

Aun si un elemento no es un error, aún puede contactar a la empresa que presentó la reclamación y solicitar su eliminación. Si aceptan retirar la reclamación, se eliminará de su informe. Esto a menudo sucede cuando las personas abandonan sus hogares sin pagar las facturas finales de servicios públicos. Si se comunica con las compañías de servicios públicos y paga las facturas pendientes (más una tarifa), pueden eliminar las reclamaciones de su informe por completo. Si tiene elementos de crédito negativos, es en su mejor interés abordarlos lo antes posible, ya que pueden afectar su futura capacidad para obtener crédito.

Para obtener más información sobre cómo disputar reclamaciones, visite http://consumer.ftc.gov.

Si un posible empleador quiere ver su informe de crédito, debe obtener su permiso por escrito, usar la información del informe únicamente para fines de contratación (e informarle sobre esos fines específicos), proporcionarle una copia del informe si decide no contratarlo (o si decide despedirlo), y permitirle impugnar cualquier elemento pendiente antes de tomar su decisión final.

Si se le niega el crédito (o un trabajo) debido a la información en su informe de crédito, también tiene derecho a recibir una copia gratuita del informe para su propia referencia.

Responsabilidades del Usuario

Las empresas que solicitan informes de crédito también tienen límites sobre cómo pueden usar la información. En general, una empresa que solicita un informe de crédito debe:

- Usar el informe solo para decidir los términos de su acuerdo financiero.

- Notificar al individuo si algo en su informe de crédito afectó la decisión final de la empresa.

- Decir al consumidor de qué empresa obtuvieron el informe para que el consumidor pueda verificar la información.

Responsabilidades del Proveedor de Datos

Las personas y empresas que proporcionan los datos incluidos en los informes de crédito también tienen responsabilidades. La responsabilidad más importante es asegurarse de que la información que informan sea precisa y esté actualizada.

Si presenta una disputa, el proveedor de datos tiene 30 días para verificar que la reclamación sea precisa, o de lo contrario, la reclamación se elimina de su informe hasta que lo haga. El proveedor de datos también debe tomar algunas medidas de seguridad para prevenir el robo de datos. Por eso requieren tanto un número de seguro social como una dirección, para que estos elementos puedan ser verificados para comprobar el robo de identidad.

Las empresas que proporcionan datos a las agencias de informes de crédito necesitan informar a los consumidores antes de presentar una reclamación y darles la oportunidad de resolver la reclamación antes de que aparezca en sus informes de crédito.

Corregir Errores

Todas las agencias de informes de crédito tienen un proceso de disputa, que generalmente comienza con un formulario en línea que puede completar. Si desea impugnar algo en su informe de crédito, probablemente necesitará proporcionar registros financieros para respaldar su argumento. La agencia luego contactará al acreedor que presentó originalmente la reclamación para obtener su perspectiva. Tienen 30 días para verificar y corregir el error, y si se realiza una corrección, puede solicitar que envíen una copia actualizada de su informe a todos los que lo hayan solicitado en los últimos 6 meses.

Si no puede eliminar un elemento por completo, también puede solicitar que la agencia agregue un comentario a esa entrada específica explicando su versión de la historia. De esta manera, cualquier persona que revise su informe al menos verá sus comentarios junto al elemento disputado.

La Conclusión

Su informe de crédito es esencial, así que no lo pase por alto. Tiene derecho a un informe de crédito gratuito cada año, y debe asegurarse de aprovechar esta oportunidad. Algunos estudios han demostrado que hasta el 30% de los informes de crédito contienen información inexacta, por lo que abordar estos problemas lo antes posible es lo mejor para usted. Recuerde, su informe de crédito anual gratuito no incluye su puntaje de crédito.

Preguntas de Desafío

- ¿Cómo se calcula un puntaje de crédito?

- ¿Cuál es la diferencia entre un informe de crédito y un puntaje de crédito?

- ¿Qué tan importante es para usted construir su puntaje? Dé ejemplos de cómo esto le ayudará financieramente.

- Enumere 3 agencias de informes de crédito.

- ¿Cómo podría el fraude afectar su puntaje de crédito?