Aktsiate pakkumine ja nõudlus aktsiaturul

Aktsiaturg määrab hinnad pidevalt muutuvate aktsiate pakkumise ja nõudluse liikumiste kaudu. Turutasakaal on hind ja kogus, mille juures pakkumine võrdub nõudlusega. Aktsiabörsid mängivad selles tasakaalu saavutamises suurt rolli. Saame kasutada aktsiaturgu, et tuua mõned suurepärased pakkumise ja nõudluse näited ostjate ja müüjate vahel, kes soovivad erinevaid hindeid.

Aktsiate pakkumine

Kliki siia, et lugeda meie täielikku artiklit pakkumise kohta

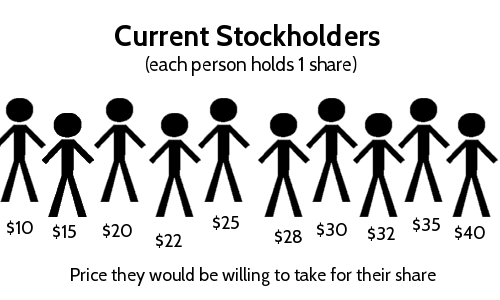

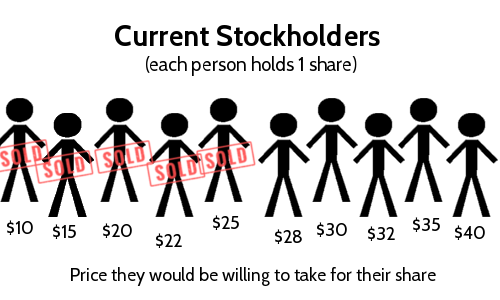

Pakkumine viitab aktsionäride koguarvule, kes oleksid nõus müüma oma aktsiaid mis tahes hinnaga. Näiteks, oletame, et meil on 10 aktsionäri, kellest igaühel on soov müüa oma aktsia teatud hinnaga:

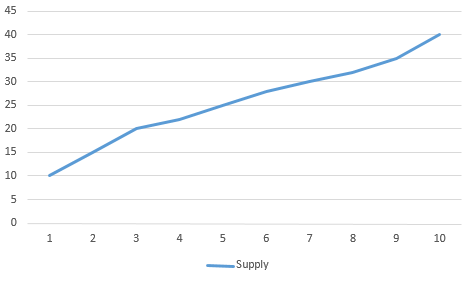

Kõik need müüjad hindavad oma aktsiat erinevalt. Vasakul olevad aktsionärid oleksid nõus oma aktsiate eest palju madalamat hinda võtma kui paremal olevad müüjad. Kui vaatame kogu aktsiate turgu, siis kui hind tõuseb, tõuseb ka aktsiate pakkumine:

Turuhinna juures $10, pakutakse ainult 1 aktsiat, kuid hinnaga $25, pakutakse 5 aktsiat.

Aktsiate nõudlus

Kliki siia, et lugeda meie täielikku artiklit nõudluse kohta

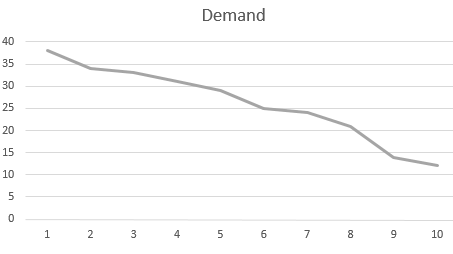

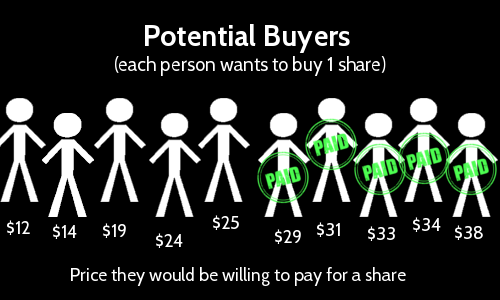

Nõudlus viitab potentsiaalsete ostjate koguhulgale, kes oleksid nõus ostma aktsiat mis tahes hinnaga. Saame kasutada sarnast näidet nagu eelnevalt. Kujutage ette, et meil on 10 inimest, kes soovivad osta 1 aktsia igaühe kohta, kuid on nõus maksma ainult teatud hinda:

Erinevalt pakkumisest tähendab see, et kui hind tõuseb, on vähem inimesi, kes on nõus aktsiat ostma. Näiteks, kui aktsia hind oli $30, oleks ainult 4 inimest, kes oleksid nõus ostma (need 4 paremal), kes oleksid nõus maksma $30 või rohkem. Kui vaatame kogu nõudlust graafikuna, siis see kalduvad allapoole:

Turutasakaal

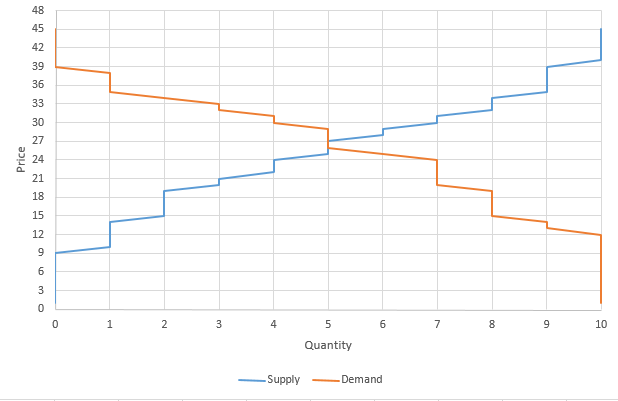

Turutasakaal on punkt, kus pakkumine ja nõudlus kohtuvad. Kõik potentsiaalsed ostjad ja müüjad kauplevad, kuni ei jää kedagi, kes oleks hinnaga nõus. Graafikul näete tasakaalupunkti, kus pakkumine ja nõudlus kohtuvad.

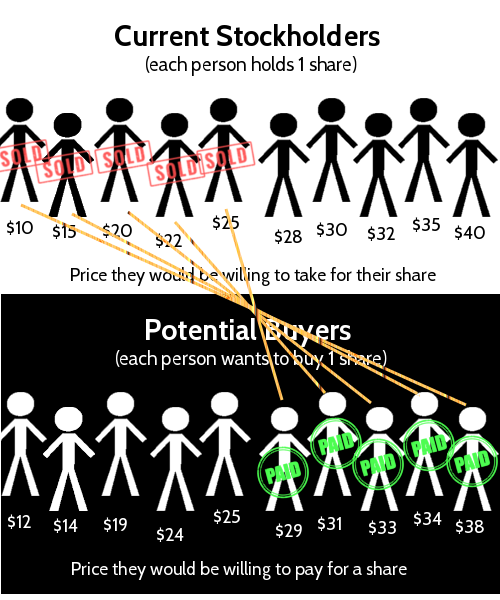

Meie ostjate ja müüjate näite juures saame näha täpset punkti, kus turg saavutab tasakaalu:

Hinnaga $27 (tegelikult kuskil $25.50 ja $27.50 vahel) ja kogusega 5, on pakkumine võrdne nõudlusega ja turg on tasakaalus. Praktilisest vaatenurgast on need ostjad ja müüjad, kes teostasid tehingu:

Ostjad, kes soovisid aktsiat kõige rohkem, ja müüjad, kes olid kõige innukamad sellest vabanema, tegid oma tehingu. Ülejäänud ostjate jaoks ei olnud ükski müüja nõus müüma oma aktsiat piisavalt madala hinnaga, et nad sooviksid osta.

Järgmine madalaim müüja soovib oma aktsia eest $28, kuid järgmine kõrgeim ostja maksab ainult $25, seega rohkem tehinguid ei toimu.

Tõhus tasakaal

See näide on mõistetav, kuid miks ei toimunud meil 8 tehingut, vaid ainult 5? Kui kõik kõrgeimad ja madalaimad ostjad ja müüjad oleksid omavahel otseselt seotud, võiks toimuda palju rohkem tehinguid.

Kahjuks on sellega seotud mõned suured probleemid. Suurim probleem on teave. Madalaim müüja, kes müüs kuskil $10 ja $12 vahel, näeb nüüd, et keegi teine müüs oma aktsia üle $35. Kõik müüjad püüavad müüa ainult kõrgeimatele ostjatele ja kõik ostjad püüavad osta ainult madalaimatelt müüjatelt.

Tootja, tarbija ja kogusüda

Kui potentsiaalne ostja, kes on nõus maksma $38, soovib head tehingut, proovib ta kõigepealt osta inimeselt, kes soovib ainult $10. Nii saavad nad lisaväärtust $28. See on erinevus selle vahel, kui palju nad olid nõus maksma ja kui palju nad tegelikult pidid maksma. Me nimetame seda boonust Tarbija ülejääk:

Tarbija ülejääk = Kõrgeim hind, mida ostja on nõus maksma – Hind, mida nad tegelikult maksavad

Teiselt poolt soovivad müüjad samuti maksimaalset kasumit. Seega, müüja, kes võtaks minimaalselt $10, eelistaks müüa kõrgeimale ostjale $38, teenides endale lisaks $28. Me nimetame seda boonust Tootja ülejääk:

Tootja ülejääk = Hind, millega müüja tegelikult müüb eseme – Madalaim hind, mille eest nad müüksid

Kuid me ei saa seda mõlemat moodi. Kuna nii ostja kui müüja ei soovi kaotada, toimuvad läbirääkimised. Lõplik müügihind jääb kuskile keskele. Heas süsteemis saame maksimaalselt palju neid boonuseid. Me tahame suurimat kokkuülekannet. Me nimetame hindamise ja kauplemise süsteemi, mis annab kõige rohkem kokkuülekannet, efektiivseks.

Kokkuülekanne = Tarbija ülekanne + Tootja ülekanne

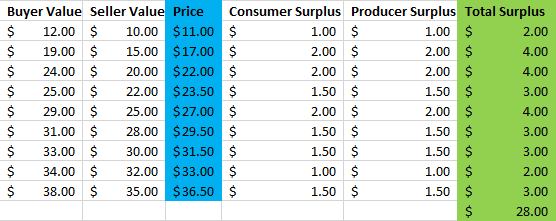

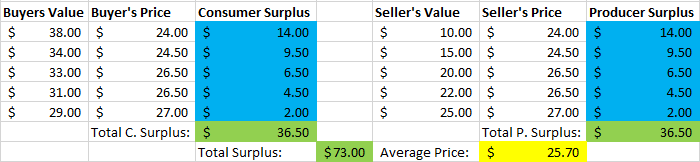

Võrdleme kahte kauplemissüsteemi – ühte, kus toimub kõige rohkem tehinguid (aga iga tehingu hind on erinev) ja teist, kus pakkumine ja nõudlus on ühel hinnal võrdsed. Eeldame, et esimese süsteemi ostjad ja müüjad maksavad oma kahe hinna keskmist ning jagavad ülekanne võrdselt.

Nüüd võrrelgem seda süsteemiga, kus kõik kauplevad sama hinnaga:

Kokkuülekanne selle süsteemi all on $73 – peaaegu 3 korda kõrgem!

Pakkumine ja nõudlus – Tehingud maksimaalse ülekanne nimel

See võib olla hea nende inimeste jaoks, kes tegid oma tehingud, kuid on samuti oluline näha, kuidas need hinnad üldse leitud on.

Kujutage ette, et kõik ostjad ja müüjad teevad limiitorderid. Müüjad seavad oma hindadele limiitmüügi tellimuse ja ostjad seavad limiitostu tellimused oma hindadele (Kliki siia, et lugeda meie täielikku artiklit limiitorderitest).

Näites, kus toimub kõige rohkem tehinguid, võtab börs kõik madalaimad limiitostu tellimused ja paarib need madalaimate limiitmüügi tellimustega, et teha võimalikult palju tehinguid. Kuid see süsteem ei saa kunagi olla täielikult õiglane kõigi ostjate ja müüjate jaoks. Vaadake pilti, mis näitab, kes tegi oma tehingud selles süsteemis. Ostja, kes oleks olnud valmis maksma $14, ei saa osta midagi, kuid ostja, kes oli valmis maksma $12, sai. Müüja eelistaks ilmselgelt müüa inimesele, kes pakub $14, mitte inimesele, kes pakub $12.

See tähendab, et nii ühe ostja kui ühe müüja jaoks võiks teha parema tehingu, suurendades kokkuülekannet, nii et need ostjad ja müüjad oleksid paremad, kui teeksid oma tehingu täielikult börsi väliselt, et nad saaksid suurema kasu.

Kuid naaseme meie $38 ostja ja $10 müüja juurde. Mõlemad oleksid samuti paremad, kui teeksid tehingu üksteisega börsi väliselt, kuna nad võiksid leppida hinna osas, mis jääb nende väärtuste vahele, ja neil oleks tohutu ülekanne, mida omavahel jagada.

See juhtub jälle $15 müüja ja $34 ostja puhul. Nad teevad mõlemad suuremat ülekanne, ostes üksteiselt ja loobudes täielikult oma limiit hindadest. Kuna kõrgeimad ostjad ja madalaimad müüjad paarivad end, et teha oma tehingud, ei ole madalamad ostjad ja kõrgemad müüjad enam partnerit, kes oleks valmis nende hinda võtma. Me jõuame tagasi sama pakkumise ja nõudluse süsteemi juurde, kus kõik kauplemine toimub umbes sama hinnaga, nagu meil oli meie tasakaalu puhul, ja sama kokkuülekande juures.

Pakkumine ja nõudlus – Pakkumise ja küsimise hinnad

See loob hoopis pakkumise ja küsimise süsteemi. Kui saad hinnapakkumise kauplemisplatvormil, näed sa, kui palju on kõrgeim ostja valmis maksma pakkumise hinnana ja kui vähe on müüja valmis müüma küsimise hinnana.

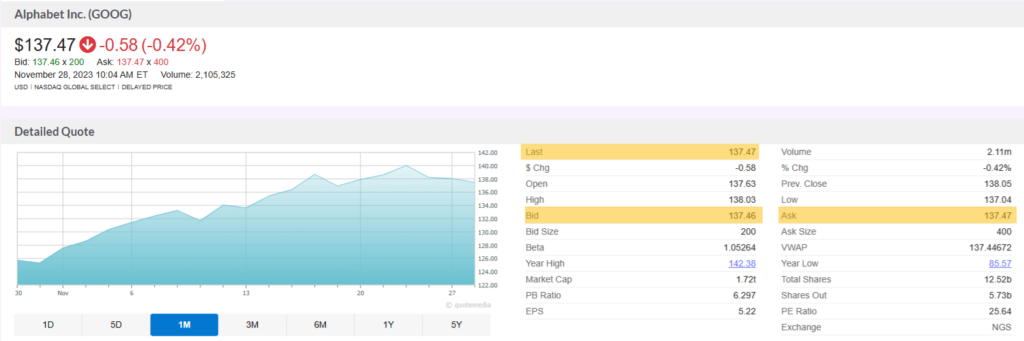

See on näide Google’i (sümbol: GOOG) hinnapakkumisest. Näidatud on kolm hinda; pakkumise hind, küsimise hind ja viimane hind, ja see on täpselt see olukord, mida oleme juba näinud meie ostjate ja müüjate puhul ülal!

Viimane hind ütleb meile, mis juhtus viimati, kui ostja ja müüja leppisid hinnas kokku – nad kauplesid hinnaga $137.47.

Küsimise hind ütleb meile, kui palju tahab järgmine madalaim müüja oma aktsia eest – ta tahab vähemalt $137.47

Pakkumise hind ütleb meile, kui palju oleks järgmine kõrgeim ostja valmis maksma aktsia eest – ta maksab kuni $137.46.

See mõjutab sind ka kauplemisel, kui üritad osta aktsiat turukorraldusega, saad sa küsimise hinna, või kui palju tahavad praegused müüjad oma aktsiate eest. Kui üritad müüa turukorraldusega, saad sa pakkumise hinna, või kui palju oleksid praegused ostjad valmis maksma sinu aktsiate eest.