1-12 Investeeringute Hiljutine Tulemus

Nüüd, kui oleme vaadanud mitmeid erinevaid investeeringute tüüpe, saame võrrelda, kuidas need ajas on toimunud.

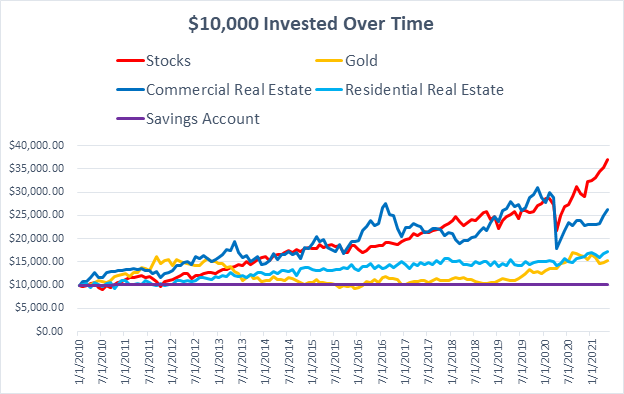

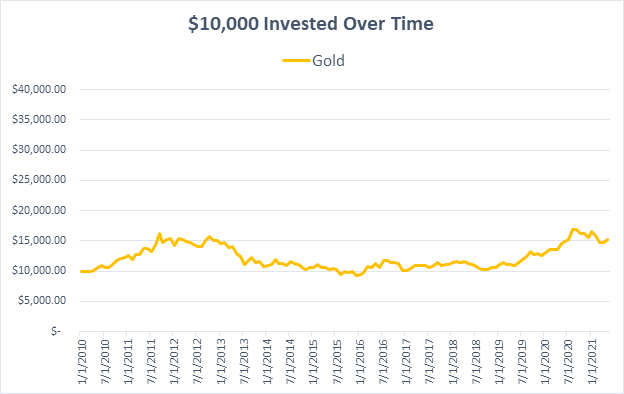

Antud juhul teeme näiliselt, et investeerisime 10 000 dollarit aktsiatesse, kulda, kommertskinnisvarasse, elukondlikku kinnisvarasse ja säästukontole 2010. aasta jaanuaris ning tõmbasime oma raha välja 2021. aasta mai lõpus. Nii oleksid meie investeeringud ajas kasvanud:

See on üsna suur erinevus! Nüüd saame iga investeeringut lähemalt vaadata:

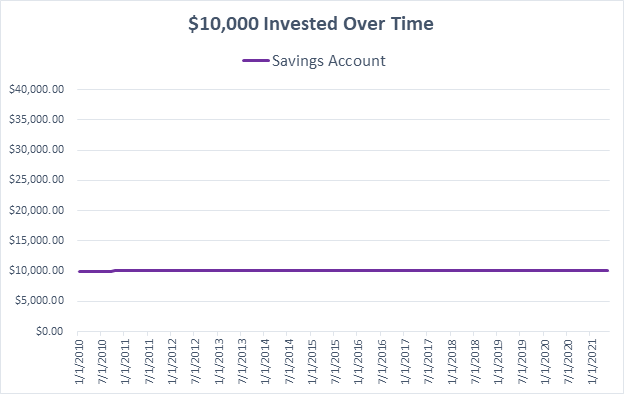

Säästukonto

Meie säästukonto kasvas, kuid mitte palju. See arvutus põhineb keskmisel säästukonto tootlusel ajas. Enamiku selle perioodi jooksul olid intressimäärad väga madalad ja me teenisime vaid umbes 0,06% aastas. Meie 10 000 dollari investeering kasvas kogu perioodi jooksul vaid umbes 10 100 dollarini.

Kuid ei olnud ühtegi hetke, kus meie investeering kunagi kaotas raha – seega ei olnud selles investeeringus üldse riski.

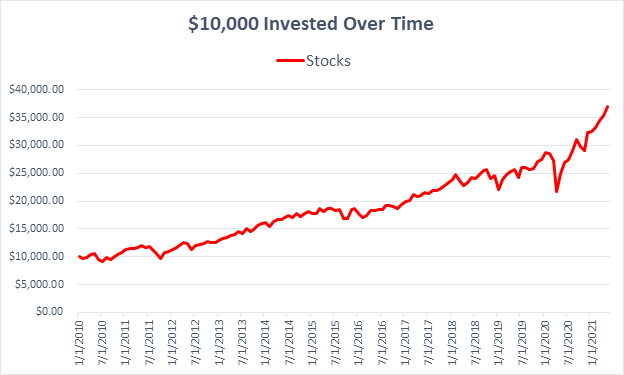

Aktsiad

Vaadates ainult aktsiaid, investeerisime ainult S&P 500-sse, 500 kõige populaarsemat aktsiat Ameerika Ühendriikides. Meie 10 000 dollarit kasvas veidi alla 37 000 dollari – 3,7-kordne kasv. Aktsiad olid selle perioodi jooksul suurima kasvuga investeeringud, kuid seal oli ka teatud risk. Oli mõned kuud, kus toimusid suured langused ja me oleksime kaotanud palju raha.

Kinnisvara

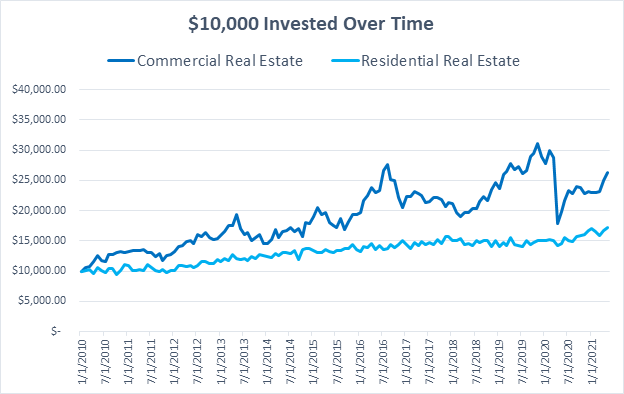

Selle võrdluse jaoks on meil kaks erinevat tüüpi kinnisvarainvesteeringuid.

Kommertskinnisvara REIT

Esimene on kommertskinnisvara – see on väärtus, kui investeerisime REIT-i “O”, mis spetsialiseerub kommertskaupluste rendile. On palju erinevaid REIT-e erinevate spetsialiseerumistega, kuid see on hea võrdlus, kuna see on olnud olemas juba pikka aega.

Meie REIT-l oli isegi rohkem tõuse ja langusi kui aktsiatel, koos suurte tippude ja suurte langustega. Kokkuvõttes oli meie REIT-il investeeringute seas teine kõrgeim tootlus, lõpetades 26 314 dollariga.

Elukondlik kinnisvara

Elukondliku kinnisvara puhul põhineb kasv Ameerika Ühendriikides uute kodude keskmisel müügihinnal ajas. Üldine kasv on palju väiksem kui aktsiatel või REIT-del, kuid see on ka palju stabiilsem – ei mingeid suuri tõuse, ei mingeid suuri kaotusi. Elukondlik kinnisvara lõpetas 17 158 dollariga.

Kuld

Viimaseks saame vaadata investeeringut kulda. Kulla hind tõuseb tavaliselt, kui aktsiaturg on väga ebakindel – seega tõusis hind 2011/2012, kui aktsiaturg oli ebastabiilne, langes või püsis stabiilsena mitme aasta jooksul, kui aktsiaturg kasvas pidevalt, ja tõusis taas 2021. aastal koroonaviiruse pandeemia ajal. Selle põhjustas nii investorite otsing “maailma lõpu” kindlustuse järele kui ka aktsiaturu väga metsikud kõikumised. Meie 10 000 dollari investeering kulda oleks väärt 15 283 dollarit – veidi vähem kasvu kui elukondlik kinnisvara.

Nii et, mis on parim?

Iga investeering, mida oleme vaadanud, sisaldab riski ja tasu tasakaalu. Enamik sellest kursusest keskendub edaspidi aktsiaturu investeerimisele, kuid tervislik investeerimisportfell sisaldab erinevate investeeringute tüüpide segu.

Üldiselt öeldes on see riskide ja tasude tasakaal investeeringute tüüpide vahel, millest oleme seni rääkinud:

| Investeering | Riskitase | Potentsiaalsed tootlused |

| Panga hoiustamise sertifikaadid | Väga madal | Väga madal |

| Ameerika Ühendriikide riigiväärtpaberid | Väga madal | Madal |

| Omavalitsuse võlakirjad | Madal | Madal – Keskmine |

| Ettevõtte võlakirjad | Madal – Keskmine | Keskmine |

| Kinnisvara | Madal – Keskmine | Madal – Keskmine |

| Aktsiad (investeerimisfondid, ETF-id) | Keskmine | Keskmine – Kõrge |

| Hinnalised metallid (kuld, hõbe) | Keskmine – Kõrge | Keskmine – Kõrge |

| Leverageeritud ETF-id | Kõrge | Kõrge – Väga kõrge |

| Valikud | Kõrge – Väga kõrge | Väga kõrge |

| Valuuta FX | Väga kõrge | Väga kõrge |